Kebijakan Insentif Likuiditas Makroprudensial (KLM) merupakan instrumen kebijakan makroprudensial yang ditujukan untuk mendorong kredit/pembiayaan perbankan dengan tetap memperhatikan prinsip kehati-hatian. KLM pertama kali diterapkan pada Maret 2020 yang merupakan insentif yang ditetapkan oleh Bank Indonesia melalui pengurangan giro bank di Bank Indonesia dalam rangka pemenuhan giro wajib minimum (GWM) yang wajib dipenuhi secara rata-rata.

KLM telah melalui beberapa tahapan reformulasi (penguatan) sejak penerbitan ketentuan pada tahun 2020. Terakhir pada Desember 2025, Bank Indonesia melakukan penguatan KLM dalam rangka menjaga sustainabilitas pertumbuhan kredit dengan dukungan baik dari sisi supply kredit/pembiayaan perbankan melalui pelonggaran likuiditas di awal (upfront) sesuai dengan arah pertumbuhan kredit/pembiayaan maupun dari sisi demand yang tersinergi dengan kebijakan Pemerintah, termasuk hilirisasi, perumahan rakyat, serta inklusi dan berkelanjutan. Selain itu, penguatan KLM juga dimaksudkan untuk mendorong efektivitas transmisi penurunan suku bunga dana dan kredit sehingga dapat mendorong pertumbuhan kredit/pembiayaan. KLM yang semula diberikan berdasarkan pencapaian penyaluran kredit/pembiayaan bank kepada sektor-sektor tertentu, saat ini diperkuat melalui skema pemberian insentif yang berbasis kinerja dan berorientasi ke depan (KLM forward looking), yaitu didasarkan atas komitmen rencana penyaluran kredit sektoral bank (lending channel) dan transmisi suku bunga (interest rate channel).

Sejak 1 Desember 2025, KLM diberikan melalui 2 (dua) channel, yaitu:

- Lending Channel, KLM diberikan kepada bank yang menyalurkan kredit/pembiayaan kepada sektor tertentu yaitu (i) sektor pertanian, industri, dan hilirisasi; (ii) sektor jasa termasuk ekonomi kreatif; (iii) sektor konstruksi, real estate, dan perumahan; dan/atau (iv) sektor UMKM, koperasi, inklusi dan berkelanjutan. Besaran KLM yang diberikan juga memperhitungkan faktor penyesuaian atas realisasi pertumbuhan kredit/pembiayaan dibandingkan dengan komitmen pertumbuhan kredit/pembiayaan periode sebelumnya; dan

- Interest Rate Channel, KLM diberikan kepada bank melalui penetapan suku bunga kredit/pembiayaan yang sejalan dengan arah suku bunga kebijakan Bank Indonesia, yaitu didasarkan pada tingkat elastisitas suku bunga kredit/pembiayaan bank dalam menyesuaikan suku bunga kredit/pembiayaan baru terhadap suku bunga kebijakan Bank Indonesia

Selanjutnya, untuk mencapai tujuan kebijakan makroprudensial dalam rangka menjaga stabilitas sistem keuangan melalui upaya mendorong kredit/pembiayaan yang optimal, menjaga ketahanan sektor, dan mendorong inklusi keuangan dengan meningkatkan efektivitas penyaluran kredit/pembiayaan melalui akselerasi penurunan suku bunga kredit/persentase imbalan pembiayaan perbankan, Bank Indonesia menetapkan besaran KLM yang mulai diberlakukan pada 16 Desember 2025 sebagai berikut:

- Besaran KLM yang berasal dari penyaluran kredit/pembiayaan kepada sektor tertentu (lending channel) yang ditetapkan oleh Bank Indonesia paling tinggi sebesar 4,5%; dan

- Besaran KLM yang berasal dari penetapan suku bunga kredit atau persentase imbalan pembiayaan (interest rate channel) yang sejalan dengan arah kebijakan Bank Indonesia paling tinggi 1%.

Rincian besaran KLM yang berasal dari penyaluran kredit/pembiayaan kepada sektor sebagai berikut:

1.

| Sektor pertanian, industri, dan hilirisasi

| Pangsa Kredit/Pembiayaan (%) |

Dibawah/sama dengan Threshold (%) | Diatas Threshold (%) |

| ≤10% | >10% |

≤0%

| 0% | 1,3% |

| >0-3% | 1,3% | 1,4% |

>3-7%

| 1,4% | 1,5% |

| >7% | 1,5% |

2.

| Sektor jasa termasuk sektor ekonomi kreatif

|

| ≤2% | >2% |

| ≤0% | 0% | 0,2% |

| >0-6% | 0,2% | 0,4% |

| >6-12% | 0,4% | 0,6% |

| >12% | 0,6% |

3. | Sektor konstruksi, Real Estate, dan Perumahan

| | ≤2% | >2% |

≤0%

| 0% | 1,0% |

| >0-3% | 1,0% | 1,2% |

>3-7%

| 1,2%

| 1,4% |

| >7% | 1,4% |

4. | Sektor UMKM, Koperasi, Inklusi, dan Berkelanjutan

| | ≤1% | >1% |

≤0%

| 0% | 0,7% |

| >0-4% | 0,7% | 1,0% |

| >4% | 1,0% |

Keterangan:

Tambahan besaran KLM yang sebelumnya ditetapkan sebesar 0,3% untuk setiap kelompok sektor jika memenuhi kriteria tertentu, saat ini ditetapkan sebesar 0%.

Rincian besaran KLM yang berasal dari penetapan suku bunga kredit/persentase imbalan pembiayaan yang sejalan dengan arah kebijakan Bank Indonesia sebagai berikut:

| <0,3 | 0% |

| ≥0,3-<0,6 | 0,9% |

| ≥0,6 | 1,0% |

Ketentuan Terkini Mengenai Kebijakan Insentif Makroprudensial (KLM)

Kebijakan Rasio Pembiayaan Inklusif Makroprudensial (RPIM) merupakan inovasi kebijakan untuk mendorong pertumbuhan kredit, khususnya kepada UMKM, Korporasi UMKM, dan Perorangan Berpenghasilan Rendah (PBR), sehingga dapat mengakselerasi pemulihan ekonomi serta memperkuat inklusi keuangan. RPIM adalah rasio yang menggambarkan porsi pembiayaan inklusif bank. Pemenuhan RPIM oleh bank disesuaikan dengan keahlian dan model bisnis masing-masing, dengan tetap menerapkan prinsip kehati-hatian dan manajemen risiko, serta kontribusi bank dalam meningkatkan inklusi keuangan.

Bank dapat memenuhi RPIM melalui pembiayaan inklusif berupa:

- pembiayaan langsung dan rantai pasok (Modalitas 1);

- pembiayaan melalui lembaga jasa keuangan, badan layanan umum, dan/atau badan usaha (Modalitas 2);

- pembelian Surat Berharga Pembiayaan Inklusif (SBPI) (Modalitas 3); dan/atau

- pembiayaan inklusif lainnya yang ditetapkan oleh Bank Indonesia.

Bank menetapkan target RPIM dalam RBB berdasarkan hasil penilaian mandiri bank. Target RPIM merupakan besaran kewajiban pemenuhan RPIM bagi bank. Besaran kewajiban pemenuhan RPIM ditetapkan harus meningkat dibandingkan RPIM bank posisi akhir bulan Desember tahun sebelumnya. Dalam hal RPIM bank pada posisi akhir bulan Desember tahun sebelumnya sebesar 30% atau lebih maka besaran kewajiban pemenuhan RPIM paling sedikit sebesar pemenuhan RPIM posisi akhir bulan Desember tahun sebelumnya.

Ketentuan Terkini Mengenai RPIM

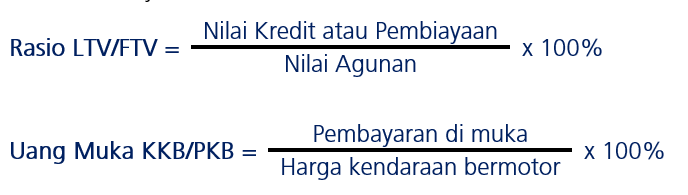

Rasio Loan to Value atau Financing to Value (LTV/FTV) adalah rasio antara nilai kredit/pembiayaan yang diberikan oleh Bank Umum Konvensional maupun Syariah

(termasuk Unit Usaha Syariah) terhadap nilai agunan, berupa properti pada saat pemberian kredit/pembiayaan berdasarkan hasil penilaian terkini. Sedangkan Uang Muka Kredit/Pembiayaan Kendaraan Bermotor adalah pembayaran di muka sebesar persentase tertentu dari nilai harga kendaraan bermotor yang sumber dananya berasal dari debitur atau nasabah.

Instrumen kebijakan makroprudensial ini bersifat

countercyclical dengan tujuan untuk menjaga stabilitas sistem keuangan dengan memitigasi risiko sistemik yang berasal dari peningkatan harga properti yang tidak sesuai dengan fundamental perekonomian. Dalam

stance kebijakan makroprudensial akomodatif, instrumen ini bertujuan untuk mendorong fungsi intermediasi perbankan yang seimbang, berkualitas, dan berkelanjutan, dalam mendukung pertumbuhan ekonomi nasional dengan tetap menjaga stabilitas sistem keuangan. Kebijakan ini ditujukan tidak hanya untuk mengatur penawaran kredit perbankan (supply side) tetapi juga untuk mengatur permintaan masyarakat terhadap kredit (demand side), khususnya di sektor properti.

Dengan tujuan memitigasi risiko spekulatif yang dapat mendorong terciptanya harga properti yang tidak wajar maka ditetapkan rasio LTV/FTV berjenjang dan lebih ketat terhadap pemilikan properti lebih dari satu dan pemilikan properti yang belum tersedia. Selain itu, pengaturan batas minimum uang muka kredit/pembiayaan kendaraan bermotor dilakukan untuk memitigasi risiko gagal bayar yang disebabkan oleh kemudahan persyaratan yang ditetapkan dalam pemilikan kendaraan bermotor dan unsur spekulatif dari nasabah yang tidak memiliki kapasitas keuangan yang memadai.

Saat ini, rasio

Loan to Value/Financing to Value (LTV/FTV) kredit/pembiayaan properti ditetapkan paling tinggi sebesar 100% dan uang muka kredit/pembiayaan kendaraan bermotor paling rendah sebesar 0%.

Ketentuan Terkini Mengenai Rasio LTV/FTV dan Uang Muka

Peraturan Anggota Dewan Gubernur (PADG)

|

:

|

PADG Nomor 21/25/PADG/2019 tentang Rasio Loan to Value untuk Kredit Properti, Rasio Financing to Value untuk Pembiayaan Properti, dan Uang Muka untuk Kredit atau Pembiayaan Kendaraan Bermotor.

Amandemen:

|

Ketentuan ini juga mengatur rasio LTV/FTV dan uang muka untuk kredit/pembiayaan properti dan kendaraan bermotor berwawasan lingkungan.

Perkembangan Ketentuan LTV, FTV, dan Uang Muka

|

15/03/2012 |

-

Penetapan rasio LTV sebesar 70%.

-

Penetapan DP min sebesar 30% (roda 4), 20% (roda 4 produktif), 25% (roda 2)

|

15/03/2012 |

SE No.14/10/DPNP |

Pranala |

|

24/09/2013 |

-

Penetapan rasio LTV/FTV sebesar 60% s.d. 90%.

-

Penetapan DP min sebesar 30% (roda 4), 20% (roda 4 produktif), 25% (roda 2).

|

24/09/2013 |

SE No.15/40/DKMP |

Pranala |

|

18/06/2015 |

-

Penetapan rasio LTV/FTV sebesar 60% s.d. 90%.

-

Penetapan DP min sebesar 25% (roda 4), 20% (roda 4 produktif), 20% (roda 2).

|

18/06/2015 |

PBI No.17/10/PBI/2015 |

Pranala |

|

26/08/2016 |

-

Penetapan rasio LTV/FTV sebesar 60% s.d. 90% (tiering 5%).

-

Penetapan DP min sebesar 25% (roda 4), 20% (roda 4 produktif), 20% (roda 2).

|

29/08/2016 |

PBI No.18/16/PBI/2016 |

Pranala |

|

30/07/2018 |

- Penetapan rasio LTV/FTV FK 1 diserahkan kpd kebijakan masing-masing bank; FK 2 dst. sebesar 80% s.d 90%.

- Penetapan UM min. sebesar 25% (roda 3 atau lebih), 20% (roda 3 atau lebih produktif), 20% (roda 2)

|

01/08/2018 |

PBI No.20/8/PBI/2018 |

Pranala |

|

26/11/2019 |

- Penetapan rasio LTV/FTV FK 1 diserahkan kpd kebijakan masing-masing bank; FK 2 dst. sebesar 85% s.d 95%.

- Penetapan UM min. sebesar 15% (roda 3 atau lebih), 10% (roda 3 atau lebih produktif), 15% (roda 2).

- Tambahan keringanan rasio LTV/FTV untuk kredit/pembiayaan properti dan UM KKB berwawasan lingkungan masing-masing sebesar 5%.

|

02/12/2019 |

PBI No. 21/13/PBI/2019 |

Pranala |

| 26/2/2021 |

- Penetapan rasio LTV paling tinggi sebesar 100%, termasuk properti berwawasan lingkungan.

- Penetapan UM min. 0%, termasuk KKB berwawasan lingkungan.

|

26/02/2021 |

PBI No. 23/2/PBI/2021 |

Pranala |

Countercyclical Capital Buffer (CCyB) adalah tambahan modal yang berfungsi sebagai penyangga (buffer) untuk mengantisipasi kerugian apabila terjadi pertumbuhan kredit dan/atau pembiayaan perbankan yang berlebihan (excessive credit growth) sehingga berpotensi mengganggu stabilitas sistem keuangan.

Risiko ini terkait dengan perilaku prosiklikalitas penyaluran kredit perbankan, yakni cenderung meningkat saat periode ekonomi ekspansi (boom) dan melambat pada periode ekonomi kontraksi (bust). CCyB perlu diimplementasikan di Indonesia karena adanya perilaku prosiklikalitas, yang ditunjukkan oleh antara pertumbuhan kredit dan pertumbuhan ekonomi yang berbanding lurus.

Tambahan modal yang wajib dibentuk bank pada periode ekspansi dapat digunakan ketika bank menghadapi tekanan saat ekonomi sedang kontraksi, sehingga keberlanjutan fungsi intermediasi bank diharapkan tetap dapat terjaga. Dengan demikian CCyB dapat meningkatkan ketahanan perbankan dengan cara mengurangi prosiklikalitas yakni meredam pertumbuhan kredit yang berlebihan pada fase ekspansi dan mendukung pertumbuhan kredit pada fase kontraksi.

Secara umum, Bank Indonesia akan meningkatkan besaran CCyB pada saat ekonomi sedang ekspansi, sebaliknya Bank Indonesia akan menurunkan besaran CCyB pada saat ekonomi sedang kontraksi. Kebijakan ini tidak terpisahkan dari ketentuan permodalan perbankan yang dikeluarkan oleh Otoritas Jasa Keuangan (OJK) yang diharapkan akan memperkuat daya tahan perbankan. Besaran CCyB bersifat dinamis yaitu berkisar antara 0% sampai 2,5% dari Aset Tertimbang Menurut Risiko (ATMR) bank. Saat ini, rasio CCyB yang wajib dipenuhi oleh bank adalah sebesar

0%.

Ketentuan terkini mengenai Countercyclical Capital Buffer (CCyB)

Perkembangan Ketentuan Countercyclical Capital Buffer

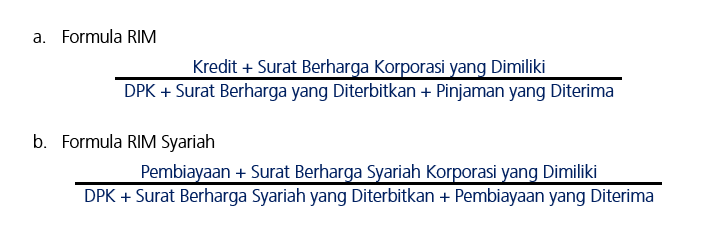

Rasio Intermediasi Makroprudensial (RIM) dan Rasio Intermediasi Makroprudensial Syariah (RIM Syariah) merupakan instrumen makroprudensial yang ditujukan untuk mengurangi

build-up risiko sistemik melalui pengelolaan fungsi intermediasi perbankan agar sesuai dengan kapasitas dan target pertumbuhan perekonomian serta tetap menjaga prinsip kehati-hatian. Instrumen kebijakan makroprudensial ini bersifat

countercyclical dan dapat disesuaikan dengan perubahan kondisi ekonomi dan keuangan. Rasio Intermediasi Makroprudensial (RIM) serupa dengan rasio kredit terhadap simpanan (Loan to Deposit Ratio) namun dengan perluasan sehingga komponen pembiayaan mencakup surat berharga yang dimiliki oleh bank dan menambahkan surat berharga yang diterbitkan serta pinjaman yang diterima pada komponen pendanaan. Dengan demikian RIM dapat lebih mencerminkan kemampuan intermediasi bank.

RIM dan RIM Syariah dihitung dengan formula sebagai berikut:

Giro RIM/RIM Syariah adalah saldo giro dalam rekening Giro Rupiah di Bank Indonesia yang wajib dipelihara oleh Bank Umum Konvensional dan Unit Usaha Syariah, serta Bank Umum Syariah untuk pemenuhan RIM/RIM Syariah yang diatur sebagai berikut:

- Dalam hal RIM/RIM Syariah berada dalam kisaran target RIM/RIM Syariah maka Giro RIM ditetapkan sebesar 0% (nol persen) dari DPK dalam Rupiah.

- Dalam hal RIM/RIM Syariah < batas bawah target RIM maka:

Giro RIM/Giro RIM Syariah = Parameter Disinsentif Bawah x (batas bawah target RIM/RIM Syariah – RIM/RIM Syariah) x DPK dalam Rupiah

- Dalam hal RIM/RIM Syariah > batas atas Target RIM/Target RIM Syariah maka:

Giro RIM/Giro RIM Syariah = Parameter Disinsentif Atas x (RIM/RIM Syariah - batas atas target RIM/RIM Syariah) x DPK dalam Rupiah

Keterangan:

a. Parameter Disinsentif Atas

KPMM < 14%

|

0

|

KPMM ≥ 14%

|

0

|

b. Parameter Disinsentif Bawah

≥ 5%

|

- |

0 |

< 5%

|

KPMM s.d. 14%

|

0

|

| |

14% < KPMM ≥ 19%

|

0,1

|

| |

KPMM > 19%

|

0,15

|

Pengetatan kebijakan melalui pengurangan batas atas rasio intermediasi atau peningkatan parameter disinsentif atas diterapkan untuk mencegah perilaku

risk-taking berlebih dari penyaluran kredit berlebihan ketika kondisi ekonomi ekspansif. Sebaliknya, kebijakan akomodatif melalui peningkatan batas minimum rasio intermediasi atau peningkatan parameter disinsentif bawah dilakukan untuk mendorong penyaluran kredit ketika kondisi ekonomi kontraktif.

Untuk mendorong pertumbuhan kredit/pembiayaan dalam rangka mendukung pertumbuhan ekonomi berkelanjutan dengan tetap menjaga stabilitas sistem keuangan, kebijakan RIM/RIM Syariah saat ini tetap pada kisaran 84-94% dengan disinsentif berupa kewajiban giro RIM/RIM Syariah bagi bank-bank dengan RIM/RIM Syariah yang tidak memenuhi target RIM yang ditetapkan.

Ketentuan Terkini Mengenai RIM/RIM Syariah

Peraturan Anggota Dewan Gubernur (PADG)

|

:

|

PADG Nomor 21/22/PADG/2019 tentang Rasio Intermediasi Makroprudensial dan Penyangga Likuiditas Makroprudensial bagi Bank Umum Konvensional, Bank Umum Syariah, dan Unit Usaha Syariah.

Amandemen:

-

PADG Nomor 22/11/PADG/2020

- PADG Nomor 22/30/PADG/2020

-

PADG Nomor 23/7/PADG/2021

- PADG Nomor 23/31/PADG/2021

- PADG Nomor 24/14/PADG/2022

- PADG Nomor 10 Tahun 2023

- PADG Nomor 18 Tahun 2023

|

Penyangga Likuiditas Makroprudensial (PLM) dan Penyangga Likuiditas Makroprudensial Syariah (PLM Syariah) merupakan cadangan likuiditas minimum dalam Rupiah yang wajib dipelihara oleh Bank Umum Konvensional dan Bank Umum Syariah dalam bentuk surat berharga dalam Rupiah yang dapat digunakan dalam Operasi Moneter, yang besarnya ditetapkan oleh Bank Indonesia dalam persentase tertentu dari Dana Pihak Ketiga Bank - Rupiah.

PLM dan PLM Syariah juga memiliki fitur fleksibilitas, yaitu surat berharga Bank dapat digunakan untuk transaksi

Respurchase Agreement (repo) kepada Bank Indonesia dalam Operasi Pasar Terbuka sebesar persentase tertentu dari DPK bank dalam Rupiah pada kondisi tertentu. Kebijakan PLM/PLM Syariah diharapkan mengatasi permasalahan prosiklikalitas likuiditas serta menjadi instrumen makroprudensial berbasis likuiditas yang berlaku untuk seluruh bank.

Penyesuaian besaran PLM mempertimbangkan kondisi likuiditas agregat perbankan. Selain itu, PLM dapat ditingkatkan dalam kondisi likuiditas perbankan yang tinggi dan perilaku risk-taking yang mulai terjadi sehingga bank dapat meningkatkan buffer likuiditas. Sebaliknya, dalam kondisi likuiditas yang lebih rendah, PLM dapat diturunkan sehingga bank dapat menggunakan buffer likuiditas yang dimiliki.

Untuk meningkatkan ruang fleksibilitas pengelolaan likuiditas Bank dan mendukung penyaluran kredit lebih lanjut,

Rapat Dewan Gubernur Bank Indonesia bulan Mei 2025 menurunkan rasio PLM sebesar 100 bps dari 5% menjadi 4% untuk Bank Umum Konvensional (BUK) dengan fleksibilitas repo sebesar 4%, dan rasio PLM syariah sebesar 100 bps dari 3,5% menjadi 2,5% untuk Bank Umum Syariah (BUS) dengan fleksibilitas repo sebesar 2,5%. Pengurangan ini diatur dalam PADG Nomor 18 Tahun 2023 tentang Perubahan Ketujuh atas PADG No.21/22/PADG/2019 tentang Makroprudensial dan Penyangga Likuiditas Makroprudensial Bank Umum Konvensional, Bank Umum Syariah, dan Unit Usaha Syariah. tentang berlaku efektif sejak 1 Juni 2025.

Ketentuan terkini mengenai PLM/PLM Syariah

Peraturan Anggota Dewan Gubernur (PADG)

|

:

|

PADG No. 18 Tahun 2023 tanggal 29 November 2023 tentang Perubahan Ketujuh atas PADG No.21/22/PADG/2019 tentang Rasio Intermediasi Makroprudensial dan Penyangga Likuiditas Makroprudensial bagi Bank Umum Konvensional, Bank Umum Syariah, dan Unit Usaha Syariah.

Peraturan Anggota Dewan Gubernur Nomor 11 Tahun 2025 tentang Perubahan Kedelapan atas PADG Nomor 21/22/PADG/2019 tentang Rasio Intermediasi Makroprudensial dan Penyangga Likuiditas Makroprudensial bagi Bank Umum Konvensional, Bank Umum Syariah, dan Unit Usaha Syariah.

|

Perkembangan PLM/PLM Syariah

|

3 Apr 2018 |

16 Jul 2018

|

PBI No.20/4/PBI/2018 |

Pranala Siaran Pes

|

PLM |

4% |

2% |

| |

|

|

|

PLM Syariah |

4% |

4% |

|

15 Nov 2018 |

30 Nov 2018 |

PADG No.20/31/PADG/2018 |

Pranala Siaran Pers

|

PLM |

4% |

2% |

| |

|

|

|

PLM Syariah |

4% |

4% |

|

19 Nov 2020 |

30 Sep 2020 |

PBI No.22/17/PBI/2020 |

|

PLM |

6% |

6% |

| |

|

|

|

PLM Syariah |

4,5% |

4,5% |

20 Apr 2021

|

30 Sep 2020

|

PBI No.22/17/PBI/2020

|

Pranala Siaran Pers

|

PLM |

6% |

6% |

| |

|

|

|

PLM Syariah

|

4,5% |

4,5% |

| 19 Okt 2021 |

30 Sep 2020 |

PBI No.22/17/PBI/2020 |

Pranala Siaran Pers |

PLM |

6% |

6% |

| |

|

|

|

PLM Syariah |

4,5% |

4,5% |

| 19 April 2022 |

30 Sep 2020 |

PBI No.22/17/PBI/2020 |

Pranala Siaran Pers |

PLM |

6% |

6% |

| |

|

|

|

PLM Syariah |

4,5% |

4,5% |

| 20 Oktober 2022 |

30 Sep 2020 |

PBI No.22/17/PBI/2020 |

Pranala Siaran Pers |

PLM |

6% |

6% |

| |

|

|

|

PLM Syariah |

4,5% |

4,5% |

18 April 2023

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM |

6%

|

6%

|

|

|

|

|

PLM Syariah

|

4,5% |

4,5%

|

19 Oktober 2023

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM

|

5%

|

5%

|

|

|

|

|

PLM Syariah

|

3,5%

|

3,5%

|

24 April 2024

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM

|

5% |

5%

|

|

|

|

|

PLM Syariah

|

3,5%

|

3,5%

|

16 Okt 2024

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM

|

5%

|

5%

|

|

|

|

|

PLM Syariah

|

3,5%

|

3,5%

|

23 April 2025

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM

|

5%

|

5% |

|

|

|

|

PLM Syariah

|

3,5%

|

3,5%

|

22 Okt 2025

|

31 Okt 2022

|

PBI No.24/16/PBI/2022

|

Pranala Siaran Pers

|

PLM

|

4% |

4%

|

|

|

|

|

PLM Syariah

|

2,5%

|

2,5%

|

Bank Indonesia selaku otoritas di sektor keuangan turut menjaga stabilitas sistem keuangan salah satunya melalui penyediaan dana dalam menjalankan fungsi

lender of the last resort di antaranya melalui penyediaan dana Pinjaman Likuiditas Jangka Pendek (PLJP) kepada Bank Umum Konvensional dan Pembiayaan Likuiditas Jangka Pendek berdasarkan prinsip syariah (PLJPS) kepada Bank Umum Syariah yang mengalami kesulitan likuiditas.

Dalam hal ini, kesulitan likuiditas didefinisikan sebagai kesulitan likuiditas jangka pendek yang disebabkan oleh arus dana masuk yang lebih kecil dibandingkan arus dana keluar (mismatch) sehingga bank umum tidak dapat memenuhi kewajiban GWM. Bank Indonesia dapat memberikan PLJP/PLJPS untuk jangka waktu paling lama 30 hari kalender untuk setiap periode pemberian PLJP/PLJPS yang dapat diperpanjang secara berturut-turut paling banyak 2 (dua) periode (secara keseluruhan maksimum 90 hari kalender).

Ketentuan Terkini PLJP dan PLJPS

Peraturan Anggota Dewan Gubernur (PADG)

|

:

|

-

PADG Nomor 21 Tahun 2023 tentang Peraturan Pelaksanaan Pinjaman Likuiditas Jangka Pendek bagi Bank Umum Konvensional.

-

PADG Nomor 1 Tahun 2024 tentang Peraturan Pelaksanaan Pembiayaan Likuiditas Jangka Pendek berdasarkan Prinsip Syariah bagi Bank Umum Syariah.

|

Instrumen PDN bertujuan untuk mengendalikan risiko nilai tukar dan mengatasi

currency mismatch yang berlebihan sehingga menjaga ketahanan likuiditas bank. PDN membatasi

gap

antara aset dan kewajiban dalam mata uang asing yang dimiliki oleh bank sehingga risiko akibat volatilitas pergerakan mata uang asing menjadi terkendali. Selain itu, penerapan ketentuan PDN mendorong bank lebih berhati-hati dalam melakukan transaksi valuta asing dan menghindari transaksi yang sifatnya spekulatif.

PDN dalam Rupiah dihitung dengan formula sebagai berikut:

PDN* = |(∆ aktiva dan pasiva valas dlm neraca) + (∆ tagihan dan kewajiban valas dalam rekening administratif)|

Kebijakan ini mewajibkan bank untuk mengelola dan memelihara PDN pada akhir hari kerja secara keseluruhan

maksimal 20% dari modal (berdasarkan kurs penutupan). Dengan ketentuan ini maka diharapkan bahwa kerugian yang muncul karena perubahan kurs masih dapat diserap modal bank dan tidak berpengaruh besar terhadap kegiatan perbankan.

PDN pertama kali diatur tahun 1989 dengan tujuan untuk menciptakan iklim perbankan yang sehat. Pengaturan terkini dari PDN dimulai dengan penerbitan PBI Nomor 5/13/PBI/2003 tentang Posisi Devisa Neto Bank Umum pada tahun 2003 yang telah diamandemen sebanyak 4 (empat) kali pada tahun 2004, 2005, 2010, dan 2015.

|

|

Ketentuan Terkini Mengenai Posisi Devisa Neto (PDN)

Dalam kapasitasnya sebagai lembaga intermediasi keuangan, bank memanfaatkan utang luar negeri bank dan kewajiban bank lainnya dalam valuta asing sebagai salah satu sumber pendanaan luar negeri jangka pendek yang dapat digunakan untuk mengoptimalkan kegiatan penyaluran kredit/pembiayaan bank. Kebijakan RPLN merupakan inovasi instrumen makroprudensial kontrasiklikal untuk memperkuat pendanaan luar negeri jangka pendek bank sesuai dengan kebutuhan perekonomian. RPLN mengatur batas maksimum kewajiban jangka pendek bank terhadap modal. Kewajiban jangka pendek yang diperhitungkan dalam RPLN terdiri atas utang luar negeri bank jangka pendek, Surat Utang Valas Domestik jangka pendek, dan/atau Transaksi Partisipasi Risiko jangka pendek.

Terdapat 2 (dua) fitur kebijakan RPLN:

- Kontrasiklikal (countercyclical): Batasan RPLN bersifat dinamis melalui penetapan parameter kontrasiklikal dengan mempertimbangkan siklus perekonomian makro dan keuangan serta siklus ULN bank secara industri, yang dievaluasi secara berkala.

-

Risk-based approach: Penerapan parameter kontrasiklikal yang memperhitungkan risiko eksternal dan risiko makrofinansial, termasuk penerapan pinsip kehati-hatian yang mencakup kapasitas permodalan, risiko kredit, dan risiko pasar.

RPLN diharapkan dapat mengoptimalkan pengelolaan pendanaan luar negeri Bank tanpa meningkatkan faktor risiko pada sistem perbankan Indonesia. Adapun RPLN adalah rasio kewajiban jangka pendek terhadap modal bank yang dihitung secara harian. Formula RPLN:

|

|

Rapat Dewan Gubernur Bank Indonesia bulan Mei 2025 menetapkan parameter kontrasiklikal (faktor penambah/pengurang sesuai kebutuhan perekonomian) sebesar positif 5%, sehingga Batasan RPLN meningkat dari maksimum 30% menjadi sebesar 35% dari modal Bank. Penguatan kebijakan RPLN sebagaimana diterbitkan melalui Peraturan Anggota Dewan Gubernur Nomor:12 Tahun 2025 tentang Perubahan atas Peraturan Anggota Dewan Gubernur Nomor 7 Tahun 2024 tentang Peraturan Pelaksanaan Rasio Pendanaan Luar Negeri Bank, bertujuan untuk meningkatkan sumber pendanaan bank dari Luar Negeri sesuai kebutuhan perekonomian dengan tetap memperhatikan prinsip kehati-hatian. Penguatan kebijakan dimaksud berlaku efektif sejak 1 Juni 2025.

Selain itu, bank yang memperoleh pendanaan Luar Negeri harus menerapkan prinsip kehati-hatian yang dilaksanakan melalui pemenuhan indikator yang ditetapkan oleh Bank Indonesia, meliputi:

- kapasitas permodalan berupa rasio kewajiban penyediaan modal minimum sesuai profil risiko Bank,

- risiko kredit berupa rasio kredit atau pembiayaan bermasalah secara bruto lebih kecil dari 5%, dan

- risiko pasar berupa posisi devisa neto dengan besaran persentase posisi devisa neto sesuai dengan ketentuan Bank Indonesia mengenai posisi devisa neto.

Ketentuan

Terkini Mengenai

RPLN