Apa Itu Sistem Pembayaran?

Sistem Pembayaran adalah sistem yang mencakup seperangkat aturan, lembaga, dan mekanisme yang dipakai untuk melaksanakan pemindahan dana, guna memenuhi suatu kewajiban yang timbul dari suatu kegiatan ekonomi. Sistem Pembayaran lahir bersamaan dengan lahirnya konsep 'uang' sebagai media pertukaran (medium of change) atau

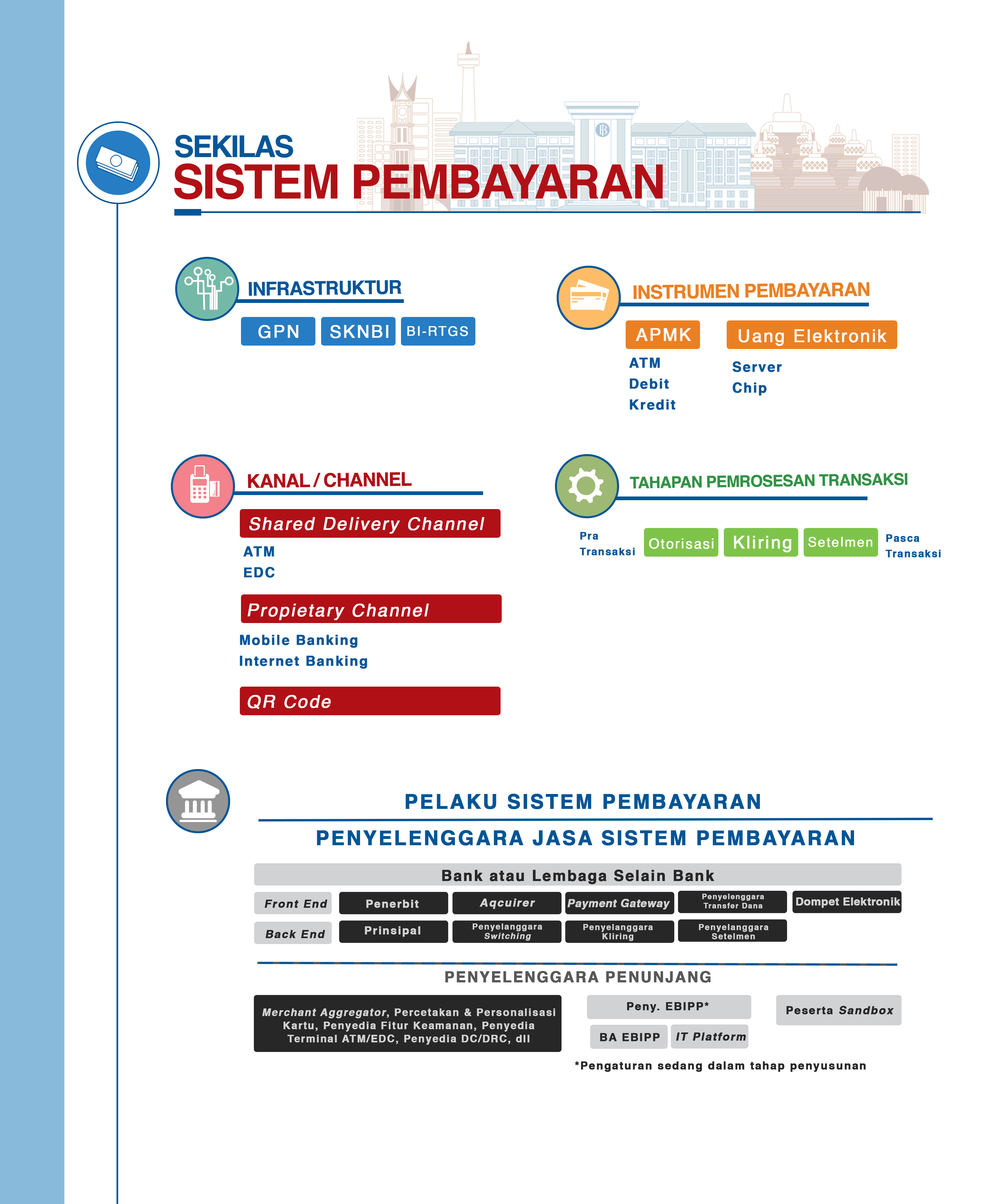

intermediary dalam transaksi barang, jasa dan keuangan. Pada prinsipnya, sistem pembayaran memiliki 3 tahap pemrosesan yaitu otorisasi, kliring, dan penyelesaian akhir (settlement).

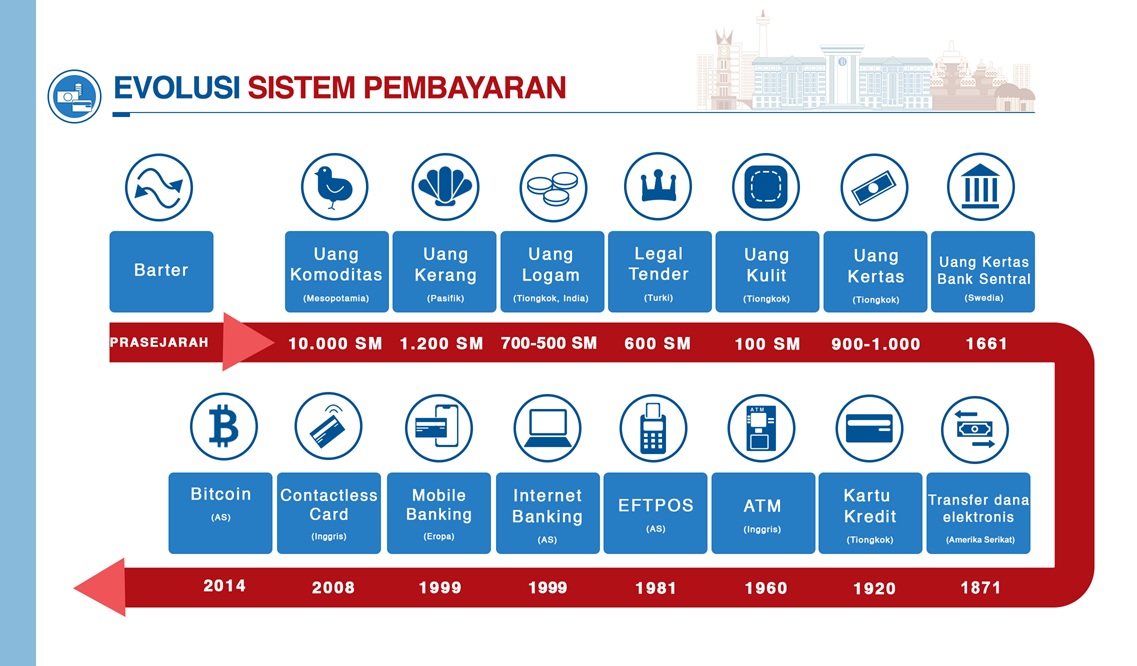

Evolusi Sistem Pembayaran

Sistem Pembayaran terus berevolusi mengikuti evolusi uang dengan 3 unsur penggerak yaitu inovasi teknologi & model bisnis, tradisi masyarakat, dan kebijakan otoritas. Awal mula alat pembayaran yaitu sistem barter antarbarang yang diperjualbelikan. Hanya saja masalah muncul ketika dua orang ingin bertukar tidak sepakat dengan nilai pertukarannya atau salah satu pihak tidak terlalu membutuhkan barang yang akan ditukar.

Untuk mengatasi hal itu, manusia mengembangkan uang komoditas. Komoditas di sini adalah barang dasar yang hampir dibutuhkan oleh semua orang, misalnya garam, teh, tembakau, hingga biji-bijian. Hewan ternak digunakan sebagai uang komoditas pada tahun 900 hingga 6000 Sebelum Masehi (SM). Gandum, sayuran, dan tumbuhan kemudian juga dijadikan uang komoditas setelah muncul budaya pertanian.

Selanjutnya uang primitif mulai digunakan sekitar tahun 1200 SM dan berupa cangkang kerang atau cangkang hewan lainnya. Orang Tionghoa mulai memproduksi imitasi kerang

cowrie yang terbuat dari logam dan tembaga. Sekitar tahun 100 SM, potongan kulit rusa putih dengan ukuran dan diberi berbagai jenis warna juga pernah digunakan sebagai alat pembayaran.

Uang kertas mulai digunakan pada sebagai alat pembayaran. Swedia merupakan negara pertama di benua Eropa yang menggunakan uang kertas di tahun 1661 setelah pabrik kertas didirikan pada tahun 1150 di Spanyol.

Sistem Pembayaran Tunai

Secara garis besar sistem pembayaran dibagi menjadi dua yaitu sistem pembayaran tunai dan sistem pembayaran non-tunai. Perbedaan mendasar terletak pada instrumen yang digunakan. Sistem pembayaran tunai menggunakan uang kartal (uang kertas dan logam) sebagai alat pembayaran.

Sistem Pembayaran Non Tunai

Sedangkan pada sistem pembayaran non-tunai, instrumen yang digunakan berupa Alat Pembayaran Menggunakan Kartu (APMK), cek, bilyet giro, nota debit, maupun uang elektronik (card based dan

server based). Cakupan sistem pembayaran non tunai dikelompokkan menjadi 2 jenis transaksi yaitu transaksi nilai besar (wholesale) dan transaksi ritel.

Transaksi nilai besar memiliki karakteristik transaksi yang bersifat penting dan segera (urgent), meliputi transaksi antar bank, transaksi di pasar keuangan atau transaksi dengan nilai

ticket size ≥ Rp1 Miliar. Infrastruktur yang digunakan untuk memroses aktivitas transaksi ini adalah

Bank Indonesia Real Time Gross Settlement (BI-RTGS) dan

Bank Indonesia Scripless Securities Settlement System (BI-SSSS). Sedangkan transaksi ritel meliputi transaksi antar individu dengan nilai

ticket size < Rp1 Miliar dengan karakteristik bernilai kecil dan relatif tinggi frekuensinya. Infrastruktur yang digunakan untuk memroses aktivitas transaksi ini adalah Sistem Kliring Nasional Bank Indonesia (SKNBI).

Evolusi yang Dinamis

Alat pembayaran di Indonesia berkembang sangat pesat dan maju. Alat pembayaran terus berkembang dari alat pembayaran tunai (cash based) ke alat pembayaran nontunai (non-cash) seperti alat pembayaran berbasis kertas (paper based) misalnya cek dan bilyet giro yang diproses menggunakan mekanisme kliring/settlement. Selain itu dikenal juga alat pembayaran

paperless seperti transfer dana elektronik dan alat pembayaran memakai Kartu ATM, Kartu Kredit, Kartu Debit dan Kartu Prabayar (card-based).

Pada satu dekade terakhir, telah terjadi gelombang digitalisasi dan penetrasinya ke kehidupan masyarakat yang mengubah secara drastis perilaku masyarakat. Instrumen alat pembayaran pun semakin bervariasi dengan kehadiran uang elektronik berbasis kartu (chip based) maupun peladen/server (server based). Pola konsumsi masyarakat pun mulai bergeser dan menuntut pembayaran serba

mobile, cepat serta aman melalui berbagai

platformantara lain web,

mobile,

Unstructrured Supplementary Service Data (USSD) dan

SIM Toolkit (STK).

Selanjutnya, muncul instrumen

virtual currency yang merupakan uang digital yang diterbitkan oleh pihak lain selain otoritas moneter dan diperoleh dengan cara

mining, pembelian atau transfer pemberian (reward). Kepemilikan

virtual currency sangat berisiko dan sarat akan spekulatif. Hal ini dikarenakan tidak terdapat administrator resmi, tidak terdapat

underlying asset yang mendasari harga serta nilai perdagangan sangat fluktuatif sehingga rentan terhadap risiko penggelembungan (bubble) serta rawan digunakan sebagai sarana pencucian uang dan pendanaan terorisme, sehingga dapat mempengaruhi kestabilan sistem keuangan dan merugikan masyarakat.

Sehubungan dengan hal tersebut, Bank Indonesia memperingatkan kepada seluruh pihak agar tidak menjual, membeli, atau memperdagangkan

virtual currency sebagaimana diatur dalam

PBI 18/40/PBI/2016 tentang Penyelenggaraan Pemrosesan Transaksi Pembayaran dan dalam

PBI 19/12/PBI/2017 tentang Penyelenggaraan Teknologi Finansial.

Perkembangan Sistem Pembayaran Saat Ini

Dinamika kehidupan masyarakat dewasa ini, telah melahirkan pola pemikiran baru yang turut berkembang seiring dengan kemajuan zaman. Ketika mekanisme pembayaran dituntut untuk selalu mengakomodir setiap kebutuhan masyarakat dalam hal perpindahan dana secara cepat, aman dan efisien, maka inovasi-inovasi teknologi pembayaran semakin bermunculan dengan sangat pesat. Bank Indonesia dituntut untuk selalu memastikan bahwa setiap perkembangan sistem pembayaran harus selalu berada pada koridor ketentuan yang berlaku. Hal ini tentu saja demi kelancaran dan keamanan jalannya kegiatan sistem pembayaran.

Berkaca pada kondisi tersebut, perkembangan sistem pembayaran tidak pernah terpisahkan dengan inovasi-inovasi infrastruktur teknologi, maka perkembangan sistem pembayaran di Indonesia saat ini mengarah pada upaya penguatan infrastruktur dan pengembangan sistem dengan bertopang pada kemajuan teknologi informasi. Industri pembayaran baik yang melibatkan bank maupun lembaga selain bank berlomba-lomba melakukan pengembangan sistem pembayarannya. Bahkan saat ini peranan lembaga selain bank (LSB) di dalam penyelenggaraan sistem pembayaran semakin nyata dengan semakin banyaknya LSB yang melakukan kerjasama dengan perbankan baik sebagai penyedia jaringan dan tidak menutup kemungkinan sebagai penerbit dari instrumen-instrumen pembayaran tersebut.

Bank Indonesia sebagai penyelenggara kegiatan settlement transaksi-transaksi melalui Sistem Bank Indonesia Real Time Gross Settlement (BI-RTGS), Sistem Kliring Nasional Bank Indonesia (SKNBI), Bank Indonesia Scripless Securities Settlement System (BI-SSSS), dan BI-FAST juga terus berupaya memperbaiki dan memperbaharui mekanisme sistem yang ada agar selalu efisien, aman, dan sejalan dengan perkembangan teknologi dan kebutuhan masyarakat yang selalu berkembang.

Masyarakat kini dihadapkan pada berbagai macam pilihan instrumen pembayaran yang semakin bervariasi. Terjadi pergeseran instrumen yang semula menggunakan

paper-based instrument seperti cek dan bilyet giro ke penggunaan

card based dan

electronic based instrument terlihat dari semakin terbiasanya masyarakat bertranskasi dengan kartu kredit, kartu ATM/Debet, uang elektronik baik

chip based maupun

server based sebagai alat pembayaran.

Penguatan infrastruktur tersebut tercermin dimana Bank Indonesia sebagai penyelenggara sistem pembayaran mulai mengoperasikan layanan settlement

Payment-versus-Payment (PvP) pada Sistem

Bank Indonesia Real Time Gross Settlement (-RTGS). Layanan penyelesaian

settlement dari transaksi jual beli valuta asing khususnya

United States Dollar (USD) terhadap

Indonesian Rupiah (IDR) dilakukan secara bersamaan. Hal ini untuk menghindari terjadinya risiko kegagalan settlement pada saat pertukaran nilai uang dilakukan. Selain itu, dengan kecenderungan transaksi pembayaran ke depan yang semakin tiada batas, tentu memunculkan kebutuhan likuiditas yang semakin tinggi bagi para pelaku ekonomi, antara lain munculnya ragam derivasi produk keuangan global dan hilangnya batasan wilayah ekonomi regional yang digagas melalui MEA maupun kerjasama regional lainnya.

Selain PvP, penguatan infrastruktur lainnya adalah penyatuan penyelenggaraan fungsi settlement surat berharga BI-SSSS ke dalam penyelenggaraan fungsi sistem pembayaran dan settlement di Bank Indonesia. Penyatuan tersebut dimaksudkan untuk meningkatkan efisiensi penyelenggaraan kegiatan settlement dana dan surat berharga berikut infrastruktur dan sumber daya manusia yang pada akhirnya dapat meningkatkan kualitas layanan Bank Indonesia kepada

stakeholdersterkait.

Tak ketinggalan di sisi ritel, Sistem Kliring Nasional Bank Indonesia (SKNBI) yang merupakan sistem kliring. Penyempurnaan SKNBI dilakukan untuk meminimalkan risiko kredit pada kliring debet. Penerapan prinsip

no money no game pada proses penghitungan kliring debet yang baru, menuntut bank untuk selalu menjaga kecukupan pendanaan awal agar dapat digunakan untuk memenuhi kewajiban tagihan pembayaran dari bank lainnya.

Hal ini mendorong bank peserta kliring untuk melakukan pengelolaan likuiditasnya secara lebih baik dan efisien. Masih di sisi pembayaran ritel, perkembangan industri pembayaran ritel diarahkan kepada penciptaan interoperabilityantar sistem yang digunakan demi terciptanya keamanan dan efisiensi sistem pembayaran. Standardisasi nasional instrumen kartu ATM/Debet adalah salah satunya. Dilatarbelakangi oleh isu keamanan bertransaksi dalam menggunakan kartu ATM/Debet, penggunaan teknologi chip pada kartu ATM/Debet diyakini dapat meminimalkan timbulnya kejahatan

fraud pada kartu ATM/Debet. Selain itu,

interoperability antar sistem juga diciptakan pada penyelenggaraan uang elektronik

Arah kebijakan sistem pembayaran tetap mengacu pada implementasi BSPI 2025 yang disempurnakan dan diperpanjang hingga ke periode 2025-2030. Atas dasar pemikiran tersebut, visi SPI 2025 dipandang relevan untuk menjadi fondasi visi SPI 2030. BSPI 2030 merupakan upaya Bank Indonesia untuk terus menjaga keberlanjutan digitalisasi sistem pembayaran dengan berfokus pada stabilitas dan penguatan manajemen risiko.

Perkembangan Kebijakan Sistem Pembayaran

Orientasi kebijakan dan pengembangan sistem pembayaran mulai bergeser sejak 1 dekade terakhir, dari pengembangan infrastruktur sistem pembayaran yang dioperasikan langsung oleh Bank Indonesia menuju penataan rezim regulasi dan kelembagaan industri sistem pembayaran, khususnya sistem pembayaran ritel yang tidak terlepas dari dampak menguatnya arus digitalisasi.

Dalam rangka mendukung kegiatan ekonomi, Bank Indonesia berkomitmen untuk menyediakan uang Rupiah di seluruh wilayah Indonesia sesuai kebutuhan masyarakat. Proses distribusi uang Rupiah terus diperkuat agar perekonomian dapat terus tumbuh secara merata. Struktur jaringan distribusi uang dioptimalkan dengan pengiriman melalui 12 depo kas sebagai

hub ke seluruh Kantor Perwakilan Bank Indonesia.

Bank Indonesia juga bekerja sama dengan POLRI dan TNI dalam mengawal dan mengamankan jalur distribusi uang di seluruh wilayah NKRI. Layanan kas titipan juga terus ditingkatkan bersinergi dengan perbankan, termasuk mempercepat penarikan uang tidak layak edar. Pembukaan kas titipan diprioritaskan bagi daerah-daerah yang memiliki keterbatasan akses dan jarak ke Kantor Perwakilan Bank Indonesia. Layanan kas prima juga tetap dilakukan pada saat terjadi kondisi darurat atau bencana agar aktivitas perekonomian dapat berjalan.

Blueprint Sistem Pembayaran Indonesia 2030: Mengakselesari Ekonomi Digital Nasional untuk Generasi Mendatang

Ekonomi keuangan digital (EKD) nasional akan bergulir semakin dinamis di masa depan seiring dengan perubahan lingkungan strategisnya. Pertama, laju digitalisasi ekonomi ekonomi dan keuangan akan semakin cepat didorong oleh menguatnya partisipasi ekonomi generasi milenial, Z, dan Alpha. Kedua, inovasi pembayaran digital akan semakin deras dan berfokus pada kebutuhan dan preferensi konsumen (consumer centric). Ketiga, interkoneksi transaksi ekonomi dan keuangan lintas negara akan semakin menguat.

Dinamika lingkungan strategis tersebut hanya dapat direspons secara efektif oleh konstruksi sistem pembayaran (SP) yang mampu mendukung integrasi EKD dalam tiga respon sbb.: 1) dukungan infrastruktur yang berdaya tahan dan sinergis; 2) dukungan struktur industri yang konsolidatif dan mampu memitigasi risiko shadow banking; 3) kolaborasi antara Bank Indonesia dan industri dalam mendorong inovasi dan akseptasi secara seimbang guna memperkuat literasi dan pelindungan konsumen.

Bank Indonesia merumuskan BSPI 2030 untuk merespons dinamika tersebut. BSPI 2030 bertujuan untuk mewujudkan mewujudkan sistem pembaran Indonesia yang berdaya tahan dalam struktur yang konsolidatif. BSPI 2030 adalah kelanjutan dari BSPI 2025 yang dibangun untuk mengintegrasikan EKD secara end-to-end.

Arah kebijakan sistem pembayaran tetap mengacu pada implementasi BSPI 2025 yang disempurnakan dan diperpanjang hingga ke periode 2025-2030. Atas dasar pemikiran tersebut, visi SPI 2025 dipandang relevan untuk menjadi fondasi visi SPI 2030. Takaran yang lebih besar akan diberikan pada implementasi Visi ke 3 dan Visi ke 4 untuk memperkuat efektivitas implementasi Visi ke 1.

Lima Visi SPI 2030 adalah Pertama, mendukung integrasi ekonomi-keuangan digital nasional sehingga menjamin fungsi bank sentral dalam proses peredaran uang, kebijakan moneter, dan stabilitas sistem keuangan, serta mendukung inklusi keuangan. Kedua, mendukung digitalisasi perbankan sebagai lembaga utama dalam ekonomi-keuangan digital melalui open-banking maupun pemanfaatan teknologi digital dan data dalam bisnis keuangan. Ketiga, menjamin interlink antara Fintech dengan perbankan untuk menghindari risiko shadow banking melalui pengaturan teknologi digital (seperti Application Programming Interface-API), kerjasama bisnis, maupun kepemilikan perusahaan. Keempat, menjamin keseimbangan antara inovasi dengan pelindungan konsumen, integritas dan stabilitas serta persaingan usaha yang sehat melalui penerapan Know Your Customer (KYC) & Anti-Money Laundering /Combating the Financing of Terrorism (AML/CFT), kewajiban keterbukaan untuk data/informasi/bisnis publik, dan penerapan reg-tech dan sup-tech dalam kewajiban pelaporan, regulasi dan pengawasan. Kelima, menjamin kepentingan nasional dalam ekonomi-keuangan digital antar negara melalui kewajiban pemrosesan semua transaksi domestik di dalam negeri dan kerjasama penyelenggara asing dengan domestik, dengan memperhatikan prinsip resiprokalitas.

Kelima visi BSPI 2030 tersebut akan diterjemahkan lebih lanjut ke dalam lima inisiatif terdiri dari Infrastruktur, Industri, Inovasi, Internasional, dan Rupiah Digital (4I-RD), yang akan diimplementasikan berdasarkan prinsip standardisasi, simplifikasi, dan sistemisasi (3S) untuk memastikan pemenuhan semangat “satu nusa, satu bangsa, satu bahasa" sebagai refleksi nyata dari konfigurasi EKD yang terintegrasi secara end-to-end.

Inisiatif pertama adalah infrastruktur yang berorientasi pada penyiapan infrastruktur EKD yang berdaya tahan dan terintegrasi melalui: (i) penguatan stabilitas, skalabilitas, dan sinergi infrastruktur sistem pembayaran (SP) ritel; (ii) pengembangan BI-Payment Clear untuk memperkuat manajemen risiko dan pemenuhan integrasi transaksi; (iii) pengembangan BI-RTGS Generasi III; dan (iv) pengembangan infrastuktur data melalui pengembangan Payment ID, sistem data capturing dan BI-Payment Info.

Inisiatif Kedua adalah industri yang mengarah pada konsolidasi struktur melalui penataan akses dan entry policy sesuai profil risiko pelaku, penguatan manajemen risiko, dan reformasi regulasi.

Inisiatif Ketiga adalah Inovasi yang berorientasi pada upaya menjamin keseimbangan antara inovasi dengan pelindungan konsumen, integritas dan stabilitas serta persaingan usaha yang sehat secara kolaboratif. Tujuan ini akan dicapai melalui 2 (tiga) besaran kebijakan, yaitu: 1) mendorong inovasi layanan pembayaran termasuk pendirian Bank Indonesia Digital Innovation Center (BI-DIC); 2) memperkuat literasi dan akseptasi digital masyarakat; 3) memperkuat aspek pelindungan konsumen.

Inisiatif Keempat adalah Internasional yang diarahkan pada perluasan konektivitas pembayaran antarnegara dengan menjaga kepentingan nasional melalui perluasan cakupan kerjasama QRIS antar negara dan interkoneksi sistem pembayaran ritel maupun wholesale.

Inisiatif Kelima adalah Rupiah Digital yang berorientasi pada penguatan kapabilitas melalui eksperimentasi sekuritas digital untuk berbagai use cases pasar keuangan.

Melalui Blueprint Sistem Pembayaran Indonesia 2030, menandai langkah nyata Bank Indonesia dalam membangun sistem pembayaran yang tangguh untuk masa depan Indonesia yang lebih cerah dan sejahtera.