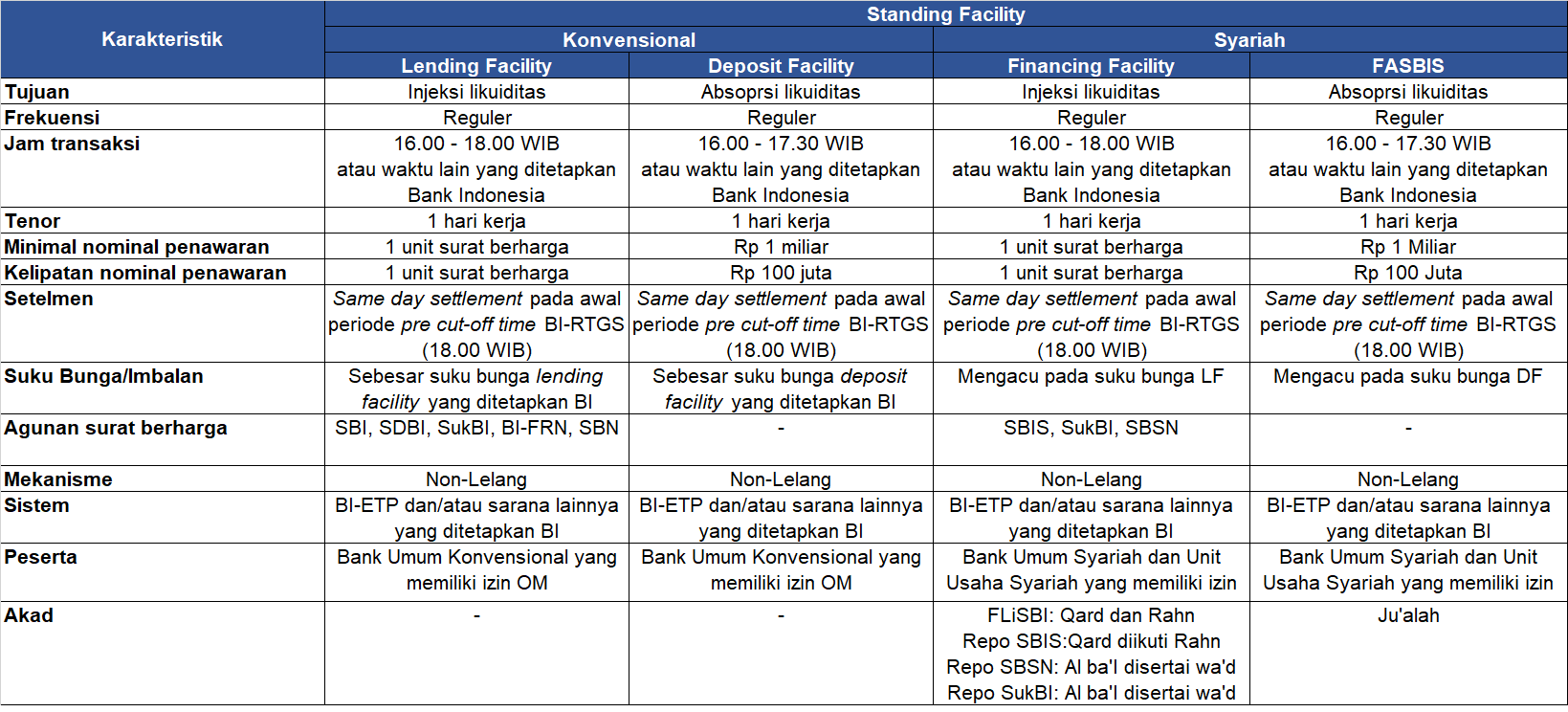

Standing Facilities

Standing Facilities dilaksanakan untuk menjaga kecukupan likuiditas Peserta Operasi Moneter pada akhir hari.

Standing Facilities dilaksanakan dengan cara penyediaan dana dalam rupiah dan penempatan dana dalam rupiah yang dilakukan baik secara konvensional maupun berdasarkan prinsip syariah.

Standing Facility tersedia di setiap akhir hari untuk bank konvensional dan bank syariah yang terdiri dari:

-

Deposit Facility (DF) yang merupakan penempatan dana rupiah oleh peserta

Standing Facilities di Bank Indonesia untuk operasi moneter yang dilakukan secara konvensional atau berdasarkan prinsip syariah. DF yang dilakukan berdasarkan prinsip syariah dilaksanakan dalam bentuk Fasilitas Simpanan Bank Indonesia Syariah (FASBIS).

-

Lending Facility (LF) atau

Financing Facility (FF), dimana LF adalah penyediaan dana rupiah dari Bank Indonesia kepada peserta

Standing Facility konvensional untuk operasi moneter yang dilakukan secara konvensional, dan FF adalah penyediaan dana Rupiah dari Bank Indonesia kepada peserta

Standing Facility syariah untuk operasi moneter yang dilakukan berdasarkan prinsip syariah.

Standing Facility dilakukan melalui instrumen sebagai berikut:

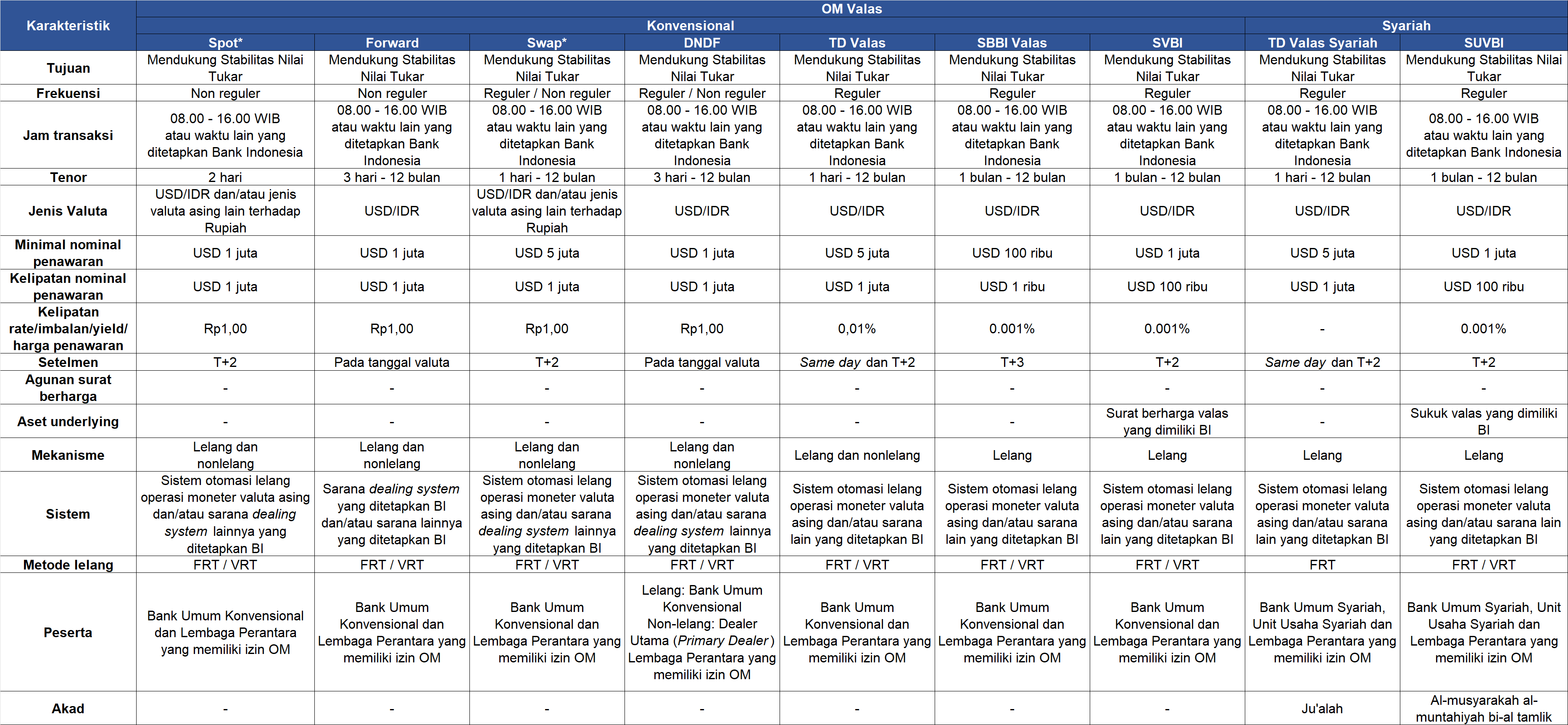

Operasi Moneter Valas

Operasi Moneter Valas

Operasi Moneter valuta asing (OM valas) dilaksanakan untuk mengelola likuiditas dan menjaga stabilitas nilai tukar rupiah. Instrumen OM valas terdiri atas penerbitan surat berharga Bank Indonesia, transaksi repo (repurchase agreement) dan/atau

reverse repo surat berharga, penempatan berjangka (term deposit) di Bank Indonesia, transaksi pembelian dan/atau penjualan valuta asing dan/atau transaksi lain di pasar uang dan pasar valuta asing. OM valas dilaksanakan dengan jangka waktu paling singkat 1 (satu) hari dan paling lama 12 (dua belas) bulan.

OM valas dilakukan melalui instrumen sebagai berikut:

*) Detail karakteristik dan tata cara lelang untuk transaksi spot dan swap dalam valuta asing lain terhadap Rupiah sebagaimana Lampiran - Karakteristik dan Lampiran - Tata Cara Lelang

BI mengumumkan rencana dan hasil lelang OPT rupiah dan OM valas melalui website BI dan/atau sarana lain yang ditetapkan sebagaimana dapat dilihat pada tautan:

Jadwal Lelang

Operasi Moneter

Publikasi Transaksi

Operasi Moneter

Keterangan:

- VRT: Variable Rate Tender

- FRT: Fixed Rate Tender

- SBI: Sertifikat Bank Indonesia

- SBIS: Sertifikat Bank Indonesia Syariah

- SDBI: Sertifikat Deposito Bank Indonesia

- SRBI: Sekuritas Rupiah Bank Indonesia

- BI-FRN: Bank Indonesia Floating Rate Note

- TD: Term Deposit

- SUKBI: Sukuk Bank Indonesia

- FX: Foreign Exchange

- PASBI: Pengelolaan Likuiditas Berdasarkan Prinsip Syariah Bank Indonesia

- FLISBI: Fasilitas Likuiditas Berdasarkan Prinsip Syariah Bank Indonesia

- SBBI: Surat Berharga Bank Indonesia

- DNDF: Domestic Non-Deliverable Forward

Tautan Terkait: