No.27/153/DKom

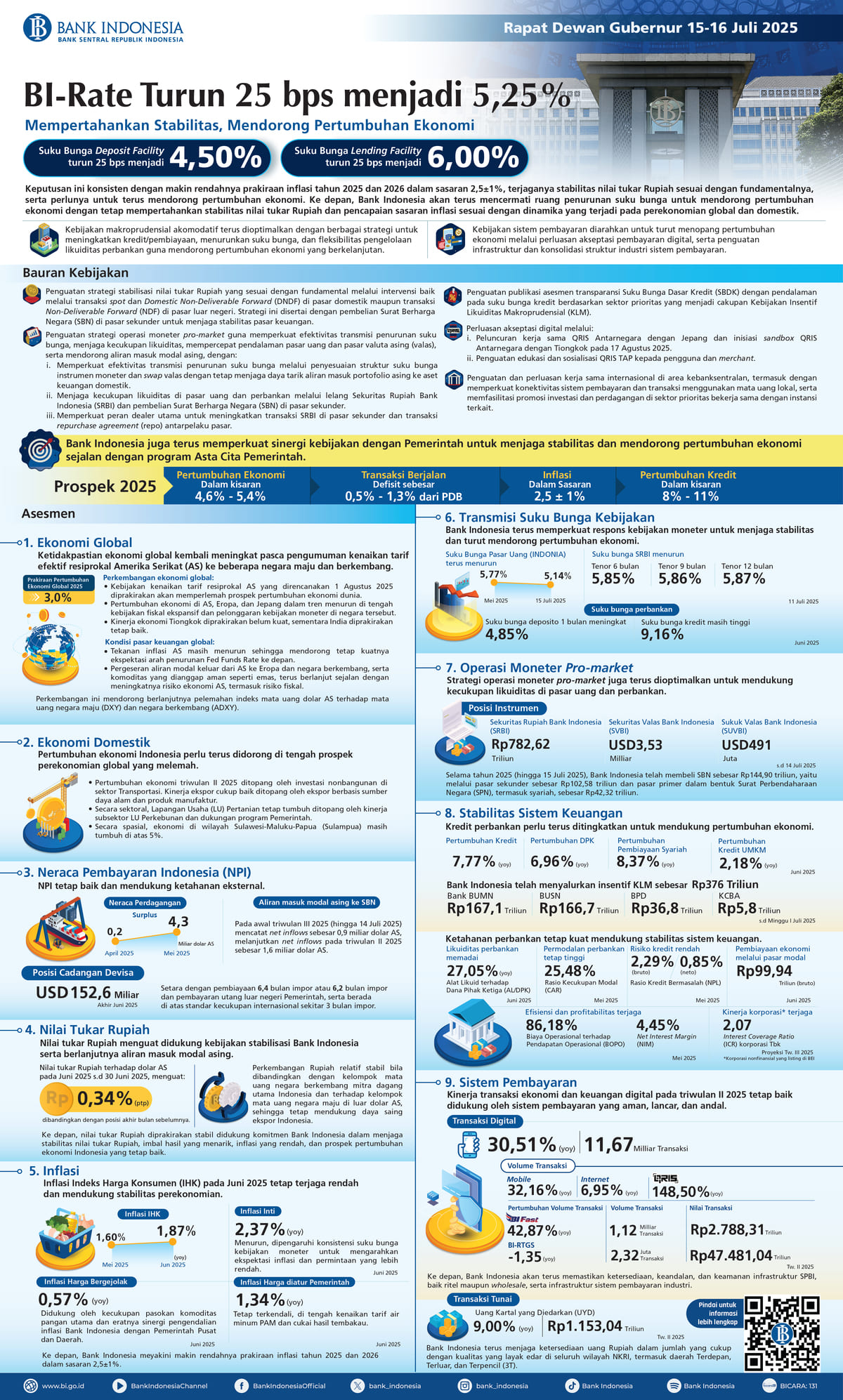

Rapat Dewan Gubernur (RDG) Bank Indonesia pada 15-16 Juli 2025 memutuskan untuk menurunkan BI-Rate sebesar 25 bps menjadi 5,25%,

suku bunga

Deposit Facility sebesar 25 bps menjadi 4,50%, dan suku bunga

Lending Facility sebesar 25 bps menjadi 6,00%. Keputusan ini konsisten dengan makin rendahnya prakiraan inflasi tahun 2025 dan 2026 dalam sasaran 2,5±1%, terjaganya stabilitas nilai tukar Rupiah sesuai dengan fundamentalnya, serta perlunya untuk terus mendorong pertumbuhan ekonomi. Ke depan, Bank Indonesia akan terus mencermati ruang penurunan suku bunga untuk mendorong pertumbuhan ekonomi dengan tetap mempertahankan stabilitas nilai tukar Rupiah dan pencapaian sasaran inflasi sesuai dengan dinamika yang terjadi pada perekonomian global dan domestik. Sementara itu, kebijakan makroprudensial akomodatif terus dioptimalkan dengan berbagai strategi untuk meningkatkan kredit/pembiayaan, menurunkan suku bunga, dan fleksibilitas pengelolaan likuiditas perbankan guna mendorong pertumbuhan ekonomi yang berkelanjutan. Kebijakan sistem pembayaran juga diarahkan untuk turut menopang pertumbuhan ekonomi melalui perluasan akseptasi pembayaran digital, serta penguatan infrastruktur dan konsolidasi struktur industri sistem pembayaran.

Arah bauran kebijakan moneter, makroprudensial, dan sistem pembayaran untuk mempertahankan stabilitas dan mendorong pertumbuhan ekonomi yang berkelanjutan tersebut didukung dengan langkah-langkah kebijakan sebagai berikut:

- Penguatan strategi stabilisasi nilai tukar Rupiah yang sesuai dengan fundamental melalui intervensi baik melalui transaksi spot dan Domestic Non-Deliverable Forward (DNDF) di pasar domestik maupun transaksi Non-Deliverable Forward (NDF) di pasar luar negeri. Strategi ini disertai dengan pembelian Surat Berharga Negara (SBN) di pasar sekunder untuk menjaga stabilitas pasar keuangan;

- Penguatan strategi operasi moneter pro-market guna makin memperkuat efektivitas transmisi penurunan suku bunga, menjaga kecukupan likuiditas, mempercepat pendalaman pasar uang dan pasar valuta asing (valas), serta mendorong aliran masuk modal asing, dengan:

- memperkuat efektivitas transmisi penurunan suku bunga melalui penyesuaian struktur suku bunga instrumen moneter dan swap valas dengan tetap menjaga daya tarik aliran masuk portofolio asing ke aset keuangan domestik;

- menjaga kecukupan likuiditas di pasar uang dan perbankan melalui lelang Sekuritas Rupiah Bank Indonesia (SRBI) dan pembelian Surat Berharga Negara (SBN) di pasar sekunder; dan

- memperkuat peran dealer utama untuk meningkatkan transaksi SRBI di pasar sekunder dan transaksi repurchase agreement (repo) antarpelaku pasar;

- Penguatan publikasi asesmen transparansi Suku Bunga Dasar Kredit (SBDK) dengan pendalaman pada suku bunga kredit berdasarkan sektor prioritas yang menjadi cakupan Kebijakan Insentif Likuiditas Makroprudensial (KLM)-(Lampiran);

- Perluasan akseptasi digital melalui: (i) peluncuran kerja sama QRIS Antarnegara dengan Jepang dan inisiasi

sandbox QRIS Antarnegara dengan Tiongkok pada tanggal 17 Agustus 2025, serta (ii) penguatan edukasi dan sosialisasi QRIS Tanpa Pindai (TAP) kepada pengguna dan

merchant; dan

Penguatan dan perluasan kerja sama internasional di area kebanksentralan, termasuk dengan memperkuat konektivitas sistem pembayaran dan transaksi menggunakan mata uang lokal, serta memfasilitasi penyelenggaraan promosi investasi dan perdagangan di sektor prioritas bekerja sama dengan instansi terkait.

Bank Indonesia juga terus memperkuat sinergi kebijakan dengan Pemerintah untuk menjaga stabilitas dan mendorong pertumbuhan ekonomi sejalan dengan program Asta Cita Pemerintah. Selain itu, Bank Indonesia terus mempererat sinergi kebijakan dengan Komite Stabilitas Sistem Keuangan (KSSK) untuk menjaga stabilitas sistem keuangan.

Ketidakpastian ekonomi global kembali meningkat pascapengumuman kenaikan tarif efektif resiprokal Amerika Serikat (AS) ke beberapa negara maju dan berkembang. Kebijakan kenaikan tarif resiprokal AS yang direncanakan berlaku mulai 1 Agustus 2025 diprakirakan akan memperlemah prospek pertumbuhan ekonomi dunia, khususnya di negara maju. Pertumbuhan ekonomi di AS, Eropa, dan Jepang dalam tren menurun di tengah ditempuhnya kebijakan fiskal ekspansif dan pelonggaran kebijakan moneter di negara tersebut. Kinerja ekonomi Tiongkok juga diprakirakan belum kuat, di tengah berbagai strategi diversifikasi ekspor. Sementara itu, kinerja perekonomian India diprakirakan tetap baik didukung permintaan domestik. Bank Indonesia memprakirakan pertumbuhan ekonomi dunia 2025 masih belum kuat sekitar 3,0%. Tekanan inflasi AS masih menurun sehingga mendorong tetap kuatnya ekspektasi arah penurunan Fed Funds Rate (FFR) ke depan. Sementara itu, pergeseran aliran modal keluar dari AS ke Eropa dan negara berkembang, serta komoditas yang dianggap aman seperti emas, terus berlanjut sejalan dengan meningkatnya risiko ekonomi AS, termasuk risiko fiskal. Perkembangan ini mendorong berlanjutnya pelemahan indeks mata uang dolar AS terhadap mata uang negara maju (DXY) dan negara berkembang (ADXY). Ke depan, kewaspadaan serta respons dan koordinasi kebijakan yang lebih kuat diperlukan guna memitigasi ketidakpastian perekonomian dan pasar keuangan global yang masih tinggi, serta menjaga ketahanan eksternal, menjaga stabilitas, dan mendorong pertumbuhan ekonomi di dalam negeri.

Pertumbuhan ekonomi Indonesia perlu terus didorong di tengah prospek perekonomian global yang melemah. Pada triwulan II 2025, pertumbuhan ekonomi ditopang oleh investasi nonbangunan terkait kegiatan di sektor transportasi. Kinerja ekspor cukup baik ditopang oleh ekspor berbasis sumber daya alam dan produk manufaktur. Sementara itu, konsumsi rumah tangga masih perlu ditingkatkan, tecermin pada penjualan eceran yang melambat. Secara sektoral, Lapangan Usaha (LU) Pertanian tetap tumbuh ditopang oleh kinerja subsektor LU Perkebunan dan dukungan program Pemerintah, sedangkan kinerja beberapa LU utama lainnya seperti LU Industri Pengolahan serta LU Penyediaan Akomodasi dan Makan Minum belum kuat. Secara spasial, ekonomi di wilayah Sulawesi-Maluku-Papua (Sulampua) diprakirakan tumbuh di atas 5%, sedangkan wilayah lainnya belum meningkat. Ke depan, pertumbuhan ekonomi semester II 2025 diprakirakan membaik dan secara keseluruhan tahun 2025 diprakirakan berada dalam kisaran 4,6–5,4%. Di samping membaiknya permintaan domestik, perbaikan ini juga didukung oleh tetap positifnya kinerja ekspor sejalan dengan hasil perundingan tarif dengan Pemerintah AS. Berbagai respons bauran kebijakan Pemerintah dan Bank Indonesia juga meningkatkan keyakinan pelaku ekonomi yang pada akhirnya akan mendorong kegiatan ekonomi. Dalam kaitan ini, stimulus fiskal ditempuh Pemerintah untuk perlindungan sosial dan implementasi program-program unggulan dalam Asta Cita. Di samping menjaga stabilitas, kebijakan Bank Indonesia juga diarahkan untuk turut mendorong pertumbuhan ekonomi melalui penurunan BI-Rate, pelonggaran likuiditas, serta peningkatan insentif makroprudensial kepada perbankan guna mendorong kredit/pembiayaan ke sektor-sektor prioritas. Bank Indonesia akan terus memperkuat bauran kebijakan moneter, makroprudensial, dan sistem pembayaran, bersinergi erat dengan kebijakan stimulus fiskal dan sektor riil Pemerintah untuk mendorong pertumbuhan ekonomi.

Neraca Pembayaran Indonesia (NPI) tetap baik dan mendukung ketahanan eksternal. Neraca perdagangan pada Mei 2025 masih mencatat surplus 4,3 miliar dolar AS, meningkat dari surplus April 2025 sebesar 0,2 miliar dolar AS. Perkembangan positif pada neraca perdagangan ini didukung oleh ekspor komoditas mesin listrik serta besi dan baja. Kinerja ekspor diprakirakan akan tetap positif sejalan dengan hasil perundingan tarif dengan Pemerintah AS. Sementara itu, aliran masuk modal asing ke instrumen portofolio domestik juga terus berlanjut dipengaruhi tetap baiknya prospek perekonomian Indonesia, tingginya imbal hasil instrumen keuangan Indonesia, dan bergesernya aliran modal ke negara berkembang termasuk Indonesia sejalan dengan meningkatnya risiko ekonomi AS. Aliran masuk modal asing ke SBN pada awal triwulan III 2025 (hingga 14 Juli 2025) mencatat net inflows sebesar 0,9 miliar dolar AS, melanjutkan

net

inflows pada triwulan II 2025 sebesar 1,6 miliar dolar AS. Posisi cadangan devisa pada akhir Juni 2025 tetap tinggi sebesar 152,6 miliar dolar AS, setara dengan pembiayaan 6,4 bulan impor atau 6,2 bulan impor dan pembayaran utang luar negeri Pemerintah, serta berada di atas standar kecukupan internasional sekitar 3 bulan impor. Secara keseluruhan, NPI 2025 diprakirakan akan mencatat defisit transaksi berjalan yang lebih rendah dalam kisaran defisit 0,5% sampai dengan 1,3% dari PDB dengan surplus transaksi modal dan finansial yang berlanjut, di tengah ketidakpastian global yang masih tinggi.

Nilai tukar Rupiah menguat didukung kebijakan stabilisasi Bank Indonesia serta berlanjutnya aliran masuk modal asing. Nilai tukar Rupiah pada Juni 2025 (hingga 30 Juni 2025) menguat sebesar 0,34% (ptp) dibandingkan dengan posisi akhir bulan sebelumnya. Perkembangan terkini hingga pertengahan Juli 2025 (hingga 15 Juli 2025) menunjukkan Rupiah tetap stabil di tengah meningkatnya ketidakpastian global. Secara umum, perkembangan Rupiah relatif stabil bila dibandingkan dengan kelompok mata uang negara berkembang mitra dagang utama Indonesia dan terhadap kelompok mata uang negara maju di luar dolar AS, sehingga tetap mendukung daya saing ekspor Indonesia. Perkembangan nilai tukar ini didukung oleh konsistensi kebijakan stabilisasi Bank Indonesia dan berlanjutnya aliran masuk modal asing, terutama ke instrumen SBN, serta konversi valas ke Rupiah oleh eksportir pascapenerapan penguatan kebijakan Pemerintah terkait Devisa Hasil Ekspor Sumber Daya Alam (DHE SDA). Ke depan, nilai tukar Rupiah diprakirakan stabil didukung komitmen Bank Indonesia dalam menjaga stabilitas nilai tukar Rupiah, imbal hasil yang menarik, inflasi yang rendah, dan prospek pertumbuhan ekonomi Indonesia yang tetap baik. Bank Indonesia terus memperkuat respons kebijakan stabilisasi, termasuk intervensi terukur di pasar

off-shore NDF dan strategi

triple intervention pada transaksi

spot, DNDF, dan SBN di pasar sekunder. Seluruh instrumen moneter juga terus dioptimalkan, termasuk penguatan strategi operasi moneter

pro-market melalui optimalisasi instrumen Sekuritas Rupiah Bank Indonesia (SRBI), Sekuritas Valas Bank Indonesia (SVBI), dan Sukuk Valas Bank Indonesia (SUVBI), untuk memperkuat efektivitas kebijakan dalam menarik aliran masuk investasi portofolio asing dan mendukung stabilitas nilai tukar Rupiah.

Inflasi Indeks Harga Konsumen (IHK) pada Juni 2025 tetap terjaga rendah dan mendukung stabilitas perekonomian. Inflasi IHK Juni 2025 tercatat rendah 1,87% (yoy) ditopang inflasi inti yang menurun, inflasi

volatile food (VF) yang rendah, dan inflasi

administered prices (AP) yang terkendali. Inflasi inti tercatat turun menjadi 2,37% (yoy), dipengaruhi konsistensi suku bunga kebijakan moneter dalam mengarahkan ekspektasi inflasi sesuai dengan sasarannya serta permintaan yang lebih rendah. Inflasi kelompok VF masih tercatat rendah 0,57% (yoy) didukung oleh kecukupan pasokan komoditas pangan utama dan eratnya sinergi pengendalian inflasi oleh Tim Pengendalian Inflasi Pusat/Daerah (TPIP/TPID) melalui Gerakan Nasional Pengendalian Inflasi Pangan (GNPIP). Sementara itu, inflasi kelompok AP tetap terkendali 1,34% (yoy), di tengah kenaikan tarif air minum PAM dan cukai hasil tembakau. Ke depan, Bank Indonesia meyakini makin rendahnya prakiraan inflasi tahun 2025 dan 2026 dalam sasaran 2,5±1%. Inflasi inti diprakirakan lebih rendah dari prakiraan seiring ekspektasi inflasi yang terjangkar dalam sasaran, kapasitas ekonomi yang memadai, imported inflation yang terkendali, dan dampak positif dari digitalisasi. Selain itu, inflasi VF diprakirakan terkendali didukung oleh sinergi pengendalian inflasi Bank Indonesia dengan Pemerintah Pusat dan Daerah.

Bank Indonesia terus memperkuat respons kebijakan moneter untuk menjaga stabilitas dan turut mendorong pertumbuhan ekonomi. Strategi operasi moneter terus dioptimalkan untuk memperkuat efektivitas transmisi penurunan suku bunga. Di pasar uang, sejalan dengan penurunan BI-Rate pada Mei 2025 dan operasi moneter Bank Indonesia, suku bunga INDONIA terus menurun menjadi 5,14% pada 15 Juli 2025 dari sebelum pengumuman penurunan BI-Rate pada Mei sebesar 5,77%. Suku bunga SRBI untuk tenor 6, 9, dan 12 bulan juga menurun dari masing-masing sebesar 6,40%, 6,44%, dan 6,47% sebelum penurunan BI-Rate pada Mei 2025 menjadi 5,85%; 5,86%; dan 5,87% pada tanggal 11 Juli 2025. Imbal hasil SBN untuk tenor 2 tahun menurun dari 6,13% menjadi 5,86%, sementara untuk tenor 10 tahun menurun dari 6,71% menjadi 6,56%. Namun demikian, suku bunga deposito 1 bulan meningkat, dari 4,81% pada Mei 2025 menjadi 4,85% pada Juni 2025, seiring dengan persaingan bank untuk memperoleh pendanaan. Suku bunga kredit perbankan juga masih tinggi, yaitu 9,16% pada Juni 2025, tidak jauh berbeda dari 9,18% pada Mei 2025. Ke depan, Bank Indonesia memandang suku bunga kredit perbankan perlu terus menurun sehingga dapat mendorong peningkatan penyaluran kredit/pembiayaan guna mendukung pertumbuhan ekonomi.

Strategi operasi moneter pro-market juga terus dioptimalkan untuk mendukung kecukupan likuiditas di pasar uang dan perbankan. Hingga 14 Juli 2025, total posisi instrumen SRBI tercatat sebesar Rp782,62 triliun, menurun dari Rp923,53 triliun pada awal Januari 2025, sehingga mendukung ekspansi likuiditas kebijakan moneter. Sementara itu, posisi instrumen SVBI dan SUVBI pada periode yang sama tercatat masing-masing sebesar 3,53 miliar dolar AS dan 491 juta dolar AS. Implementasi dealer utama (primary dealer) sejak Mei 2024 juga makin meningkatkan transaksi SRBI di pasar sekunder dan repurchase agreement (repo) antarpelaku pasar. Bank Indonesia juga melakukan pembelian SBN dari pasar sekunder untuk memperkuat ekspansi likuiditas kebijakan moneter, sekaligus mencerminkan sinergi erat antara kebijakan moneter dengan kebijakan fiskal Pemerintah. Selama tahun 2025 (hingga 15 Juli 2025), Bank Indonesia telah membeli SBN sebesar Rp144,90 triliun, yaitu melalui pasar sekunder sebesar Rp102,58 triliun dan pasar primer dalam bentuk Surat Perbendaharaan Negara (SPN), termasuk syariah, sebesar Rp42,32 triliun. Ke depan, Bank Indonesia akan terus mengoptimalkan strategi operasi moneter pro-market untuk menjaga kecukupan likuiditas dan meningkatkan efektivitas transmisi kebijakan moneter dalam mencapai sasaran inflasi dan menjaga stabilitas nilai tukar Rupiah.

Kredit perbankan perlu terus ditingkatkan untuk mendukung pertumbuhan ekonomi. Kredit perbankan pada Juni 2025 tumbuh sebesar 7,77% (yoy), menurun dibandingkan dengan pertumbuhan Mei 2025 sebesar 8,43% (yoy). Dari sisi penawaran, perkembangan ini dipengaruhi oleh perilaku bank yang cenderung berhati-hati dalam menyalurkan kredit, di tengah DPK yang tumbuh meningkat menjadi 6,96% (yoy) pada Juni 2025. Perkembangan ini mengakibatkan bank cenderung menempatkan pada surat-surat berharga dan meningkatkan standar penyaluran kredit

(lending standard). Dari sisi permintaan, perkembangan kredit ini juga dipengaruhi oleh kegiatan ekonomi yang perlu terus didorong. Berdasarkan penggunaan, kredit investasi, kredit konsumsi, dan kredit modal kerja masing-masing tumbuh sebesar 12,53% (yoy), 8,49% (yoy), dan 4,45% (yoy) pada Juni 2025. Berdasarkan sektor, kredit sektor Perdagangan, Pertanian, dan Jasa Dunia Usaha perlu ditingkatkan untuk mendukung pembiayaan ekonomi. Pembiayaan syariah tumbuh sebesar 8,37% (yoy), sedangkan pertumbuhan kredit UMKM masih rendah sebesar 2,18% (yoy). Ke depan, Bank Indonesia akan terus mendorong penyaluran kredit perbankan, termasuk melalui kebijakan makroprudensial yang akomodatif. Bank Indonesia juga akan terus mempererat koordinasi dengan KSSK untuk mendorong pertumbuhan kredit dalam mendukung pembiayaan ekonomi. Dengan perkembangan dan arah kebijakan tersebut, Bank Indonesia memprakirakan pertumbuhan kredit perbankan pada 2025 berada dalam kisaran 8-11%.

Bank Indonesia terus memperkuat implementasi Kebijakan Insentif Likuiditas Makroprudensial (KLM) untuk mendorong pertumbuhan kredit/pembiayaan perbankan. Hingga minggu pertama Juli 2025, total insentif KLM mencapai Rp376 triliun, yang disalurkan kepada kelompok bank BUMN sebesar Rp167,1 triliun, bank BUSN sebesar Rp166,7 triliun, BPD sebesar Rp36,8 triliun, dan KCBA sebesar Rp5,8 triliun. Secara sektoral, insentif tersebut disalurkan kepada sektor-sektor prioritas yakni pertanian,

real estate, perumahan rakyat, konstruksi, perdagangan dan manufaktur, transportasi, pergudangan, pariwisata dan ekonomi kreatif, serta UMKM, Ultra Mikro, dan hijau. Ke depan, kebijakan KLM akan terus diperkuat untuk mendorong pertumbuhan kredit/pembiayaan perbankan melalui optimalisasi insentif pada sektor yang berkontribusi tinggi terhadap pertumbuhan ekonomi dan penciptaan lapangan kerja serta selaras dengan program-program Asta Cita Pemerintah.

Ketahanan perbankan tetap kuat dan mendukung stabilitas sistem keuangan. Permodalan terjaga pada level tinggi, sementara likuiditas perbankan tetap memadai dan risiko kredit rendah. Dari sisi permodalan, rasio kecukupan modal (Capital Adequacy Ratio/CAR) perbankan pada Mei 2025 tetap tinggi sebesar 25,48% sehingga masih mampu untuk menyerap risiko. Sementara itu, likuiditas perbankan juga terjaga yang tecermin dari rasio Alat Likuid terhadap Dana Pihak Ketiga (AL/DPK) sebesar 27,05% pada Juni 2025. Rasio kredit bermasalah (Non-Performing Loan/NPL) perbankan terjaga rendah, sebesar 2,29% (bruto) dan 0,85% (neto) pada Mei 2025. Hasil stress test Bank Indonesia juga menunjukkan ketahanan perbankan tetap kuat, ditopang oleh kemampuan membayar dan profitabilitas korporasi yang terjaga. Ke depan, Bank Indonesia terus memperkuat sinergi kebijakan bersama KSSK dalam memitigasi berbagai risiko ekonomi global dan domestik yang berpotensi mengganggu stabilitas sistem keuangan.

Kinerja transaksi ekonomi dan keuangan digital pada triwulan II

2025 tetap baik didukung oleh sistem pembayaran yang aman, lancar, dan andal. Dari sisi transaksi, pembayaran digital[1] pada triwulan II 2025 tumbuh 30,51% (yoy) sehingga mencapai 11,67 miliar transaksi didukung oleh peningkatan seluruh komponen. Volume transaksi aplikasi

mobile dan internet meningkat masing-masing sebesar 32,16% (yoy) dan 6,95% (yoy), termasuk volume transaksi pembayaran digital melalui QRIS yang tetap tumbuh tinggi sebesar 148,50% (yoy), didukung oleh peningkatan jumlah pengguna dan merchant. Dari sisi infrastruktur, volume transaksi ritel yang diproses melalui BI-FAST tumbuh 42,87% (yoy) sehingga mencapai 1,12 miliar transaksi, dengan nilai mencapai Rp2.788,31 triliun di sepanjang triwulan II 2025. Volume transaksi nilai besar yang diproses melalui BI-RTGS tercatat sebanyak 2,32 juta transaksi dengan nilai sebesar Rp47.481,04 triliun di sepanjang triwulan II 2025. Sementara dari sisi pengelolaan uang Rupiah, Uang Kartal Yang Diedarkan (UYD) tumbuh 9,00% (yoy) menjadi Rp1.153,04 triliun pada triwulan II 2025.

Stabilitas sistem pembayaran tetap terjaga, ditopang oleh infrastruktur yang stabil dan struktur industri yang sehat. Infrastruktur yang stabil tecermin pada penyelenggaraan Sistem Pembayaran Bank Indonesia (SPBI) yang lancar dan andal serta kecukupan pasokan uang dalam jumlah dan kualitas yang memadai pada triwulan II 2025. Struktur industri yang sehat tergambar pada interkoneksi antarpelaku dalam sistem pembayaran yang terus menguat dan diikuti oleh ekosistem Ekonomi Keuangan Digital (EKD) yang meluas. Transaksi pembayaran berbasis Standar Nasional Open API Pembayaran (SNAP) juga meningkat sejalan dengan perluasan tingkat adopsi. Ke depan, Bank Indonesia akan terus memastikan ketersediaan, keandalan, dan keamanan infrastruktur SPBI, baik ritel maupun wholesale, serta infrastruktur sistem pembayaran industri. Bank Indonesia terus menjaga ketersediaan uang Rupiah dalam jumlah yang cukup dengan kualitas yang layak edar di seluruh wilayah Negara Kesatuan Republik Indonesia (NKRI), termasuk daerah Terdepan, Terluar, dan Terpencil (3T).

Jakarta, 16 Juli 2025

Departemen Komunikasi

Ramdan Denny Prakoso

Direktur Eksekutif

[1] Pembayaran digital terdiri atas transaksi melalui aplikasi

mobile dan

internet.